寄付控除って言葉を聞いたんだけど、寄附型クラウドファンディングで使えるの?

そうよ、まずは寄附型クラウドファンディングの基本から学びましょう。

近年、社会課題の解決を目的とした寄附型クラウドファンディングが注目を集めています。これは、単にお金を贈る行為にとどまらず、共感した活動を応援することで社会をより良くしていく参加の仕組みです。

多くの人々が誰かの力になりたいという思いから支援を始めていますが、その際に気になるのが税金のことではないでしょうか。

【支援者の疑問】

- 寄附した金額は、どのように税務上の扱いを受けるのか

- 多く寄附をしたらどうなるのか

- 寄附金控除の確定申告はどうすればいいのか

【実行者の疑問】

- 寄附で集めたお金は、会計上どのように処理すればいいのか

- 個人と法人で会計処理、確定申告は変わるのか

- 集まった寄附金を使った経費は、どこまで必要経費として計上できるのか

こうした疑問は、支援者が寄附をためらったり、クラウドファンディングを行う実行者の妨げにもなり得ます。

今回は、これから寄附型クラウドファンディングのプロジェクトをおこないたい実行者の方、プロジェクトを支援したい支援者の方に向けて、寄附型クラウドファンディングに関わる税金の仕組みを解説します。

実際のForGoodプロジェクト事例を交えながら、支援者が受けられる寄附控除のメリットやプロジェクト実行者側の税務上の取り扱いについて理解を深めましょう。

寄附型クラウドファンディングに関わる税金と実行者が払う税金の種類

まずは、寄附型クラウドファンディングの資金の流れと税制上の関係性を解説します。

寄附型クラウドファンディングで関係する税金の概要

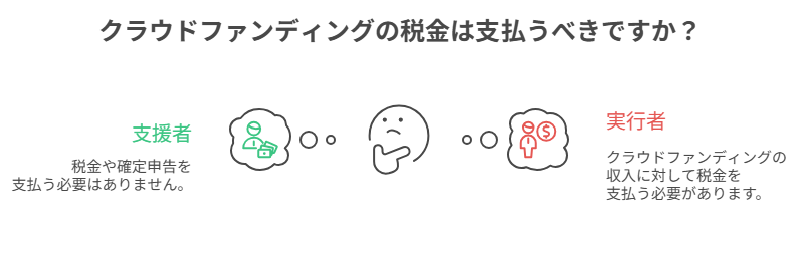

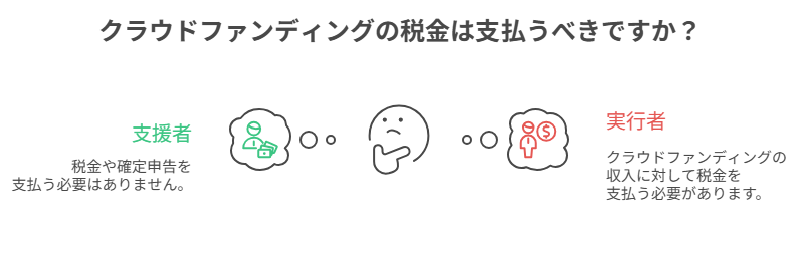

寄附型クラウドファンディングでは、支援者と実行者それぞれで関係する税金の種類が異なります。

支援者は基本的にお金を出す立場ですので、基本的に税金や確定申告とは無縁です。ただし、寄附先や支援額によっては寄附金控除(税金の一部還付)を受けられるケースがあります。

一方、実行者は集まった資金を受け取る立場のため、原則としてその資金は収入とみなされ税金の課税対象になります。ただし収入の扱いは実行者の属性(個人か法人か、NPO法人か等)や支援者の属性によって変わります。

以下で支援者・実行者それぞれの立場ごとに、寄附型クラウドファンディングで関わる税金の概要を見ていきましょう。

プロジェクト実行者が知っておくべき税金

ここでは、プロジェクト実行者が個人の場合・法人の場合にわけて、寄附型クラウドファンディングを行う際に関わる税金について解説します。

個人がクラウドファンディングを実行した場合

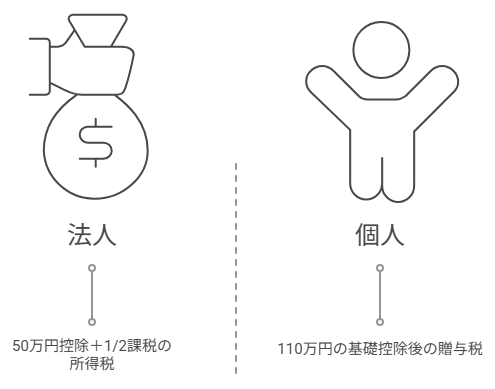

個人が寄附型クラウドファンディングで資金を集めると、支援者が法人か個人かによって扱いが変わります。

個人からの支援金は贈与とみなされ、贈与税がかかります。

ただし、贈与税には年間110万円の基礎控除があるため、総額が110万円未満の支援だと課税されません。

法人からの支援金は寄附金収入として扱われ、一時所得(50万円控除+1/2課税)という臨時収入・所得税の課税対象にあたります。このとき、プロジェクトで使った費用は必要経費として計上できます。

例

個人の実行者が法人から100万円の支援金を受け取った場合、100万-50万=50万円の½、つまり25万円が課税所得として計上されます。

法人がクラウドファンディングを実行した場合

法人が寄附型クラウドファンディングで受け取った支援金は、法人の収入として扱われます。そのため法人税の対象になります。支援者が法人・個人にかかわらず、受け取った寄附金は会計上すべて収益に計上され、その年度の他の収入・費用と合算して法人税の課税対象になります。

仕訳(会計上の記録)では、以下のような科目が使われます。

- 雑収入

- 受贈益

- 寄附金収入

また、プロジェクトにかかった費用(広報費、送料、プラットフォーム手数料など)は経費として計上可能です。

例)

法人が10万円の支援金を受け取ったとき

法人が1万円のプラットフォーム利用料を支払ったとき

いずれも帳簿に記録して、確定申告時に整理する必要があります。

ただし、NPO法人などが寄附金を事業目的に使えば経費計上できますし、結果的に利益(課税所得)が出なければ法人税の負担は生じません。特に認定NPO法人の場合は税制上の優遇措置もあり、寄附金を原資とする公益目的事業にはみなし寄附金制度(収益事業から最大50%または200万円までを経費算入可能)の適用も可能です。

このように法人が実行者の場合は収支全体で課税判断されますが、寄附金はそのままプロジェクトに充てれば大きな利益は発生しないため、税負担は抑えられるでしょう。

さらに覚えておきたいのは、寄附金には消費税がかからないという点です。消費税は「対価のある取引」にだけ発生するため、無償で受け取る寄附は非課税です。ただし物品・サービス提供があれば購入型扱いとなり課税対象となるため、寄附型クラウドファンディングで物品系リターンがないか確認してください。

支援者が知っておくべき税金と寄付金控除の適応範囲

次は、プロジェクトを支援する側の税金と経理についてです。

個人が支援した場合

支援者が個人の場合、寄附型クラウドファンディングでは、支援者が経済的利益を得るわけではないため、支援者自身に課税されることは基本的にありません。

また、寄附先が国や地方公共団体、認定NPO法人、公益社団法人・公益財団法人などの税優遇対象の団体であれば、確定申告をすることで寄附金控除(税金の軽減措置)を受けることができます。

詳しくは下記の「寄附金控除の適用範囲と仕組み」で説明します。

法人が支援した場合

法人が寄附型クラウドファンディングを支援した場合は、会計上「寄附金」として処理します。

ただし、法人が寄附した金額はすべて損金にできるわけではありません。限度額があり、寄附先によって扱いが変わります。

※損金とは

法人が事業をする中で支出した費用のうち、税務上「経費」として認められるものを損金といいます。

- 社員に支払う 人件費

- 商品やサービスを宣伝する 広告費

- 会社を運営するための 電気代や水道代(光熱費)

国や自治体への寄附:全額を損金にできる。

認定NPO法人や公益法人への寄附:法律で決められた「特別損金算入限度額」の範囲内で損金にできる。

参照:https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5283.htm

この点は少し複雑なので、実際に大口の寄附を検討する場合は専門家に相談するのがおすすめです。

寄附金控除の適用範囲と仕組み

寄附型クラウドファンディングでは、支援するプロジェクトによって寄附金控除を受けることができます。

寄附金控除の適応範囲

支援者が認定NPO法人や公益法人など、税優遇の対象となる団体に寄附を行った場合、確定申告をすることで寄附金額に応じた所得税の還付(減税)を受けることができます。

この制度は寄附金控除と呼ばれ、寄附金控除の対象となる団体は法律で定められています。支援するプロジェクトのページで確認するか、ご自身でも調べ、対象団体であるかを確かめてください。

- 国・地方公共団体

- 学校法人・大学

- 認定NPO法人

- 公益社団法人・公益財団法人

- 社会福祉法人 など

なお、寄附金控除の対象となるのは、経済的価値のあるリターンが伴わない寄附に限られます。感謝状やお礼メールなどの記念品は問題ありませんが、金券や商品など実質的な対価を伴う場合は控除の対象外となります。

支援者側の税制優遇:寄附金控除の仕組みと計算方法

寄附金控除は所得控除と税額控除の2つの方式があり、有利な方を選択できます。

寄附金額の合計から2,000円を差し引いた金額(所得控除額)を、所得金額から控除する方式です。

「所得控除額=寄附金額−2,000円」

※控除の対象となる寄附金の合計額は、総所得金額の40%が上限です。

「寄附金額の合計から2,000円を差し引いた金額」に40%を乗じた金額を、所得税額から直接控除する方式です。

「税額控除額=(寄附金額−2,000円)×40%」

※控除の対象となる寄附金の合計額は、総所得金額の40%が上限です。また、控除額は所得税額の25%相当額が限度となります。

確定申告時のポイント

クラウドファンディングで資金をやりとりした後は、確定申告の手続きも重要です。寄附控除を利用するうえでは必ず必要なポイントを解説します。

支援者向けの確定申告ガイド

前述したように、寄附型クラウドファンディングで支援をした場合、原則として確定申告は不要です。ですが、寄附控除を受けるためには確定申告が必要となります。

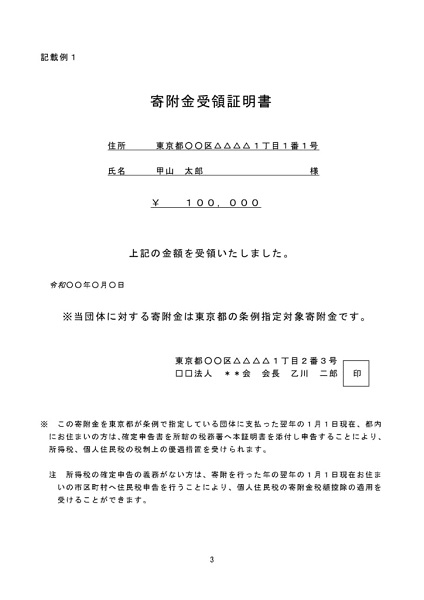

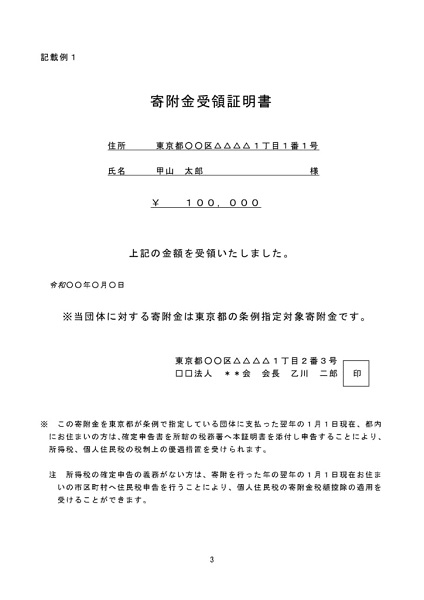

確定申告で必要な資料

確定申告で寄附金控除を受けるために、最も重要となるのが寄附金受領証明書です。これは、支援先の認定NPO法人から郵送で送られてくる書類で、寄附した金額や日付が記載されています。

確定申告を行う際には、この証明書を提出(紙の場合は添付、e-Taxの場合は提示または保存)する必要があります。支援者の確定申告時に必要となる主な書類をまとめました。

- 寄附金受領証明書(実行団体から発行)

- 確定申告書

- 源泉徴収票(会社員の場合)

- マイナンバーカードまたは通知カード

なお、寄附金控除は自分で申告しないと控除されないため、会社員など普段確定申告をしない方は注意してください。

所得税・住民税の控除も適応される

認定NPO法人等への寄附は、所得税について所得控除か税額控除のどちらか有利な方を選択できます。多くの方は税額控除の方がメリットが大きいでしょう。

またお住まいの自治体によっては、寄附した団体が自治体指定の寄附金の場合に個人住民税の控除(寄附額-2,000円の最大10%)も可能です。寄附額は総所得金額等の30%を限度であり、住民税控除は都道府県指定分4%、市区町村指定分6%で、双方指定なら合計10%が翌年度住民税から減額されます。参照

所得税の寄附金控除とあわせて活用すれば、寄附額の約半分が税金から戻ってくるケースもあります。

控除適用の条件は年間2000円

寄附金控除を受けるためには年間2,000円を超える寄附を行っていることが条件です(2,000円は自己負担の床部分)。

例えば1回1,000円だけ寄附した場合など、年間合計が2,000円以下となると控除は適用されません。ただし、複数回の寄附を合算して2,000円超になれば控除対象になります。

また控除額には制限があり、寄附金額は所得金額の40%が上限、税額控除額はその年の所得税額の25%が上限と定められています。このため、寄附額が大きくてもご自身の所得税額が少ない場合、控除しきれない部分が出ると覚えておいてください。

実行者向けの確定申告ガイド

寄附型クラウドファンディングで集めた資金は、形式に応じて所得や贈与として申告する必要があります。

個人実行者の場合

寄附型クラウドファンディングで個人からの支援を受け、年間合計が110万円までは基礎控除、超えた部分にのみ贈与税がかかります。超過分に対して、贈与税の申告が必要となります。

法人からの支援金は寄附金収入として扱われ、一時所得(50万円控除+1/2課税)という臨時収入・所得税の課税対象にあたります。

法人実行者の場合

受け取った支援金を会計上「受贈益」として計上し、他の収益と合算して法人税の計算に含めます。ただし公益目的で使えば経費算入可で、認定NPOならみなし寄附金制度もあります。

確定申告の際には、集まった寄附金の記録だけでなく、クラウドファンディングの運営にかかる経費を正しく管理することも重要です。

- プロジェクトの広報・PR費用

- クラウドファンディングサイトの手数料

- 活動報告書の作成・送付費用

- プロジェクト実施に直接かかる費用

各種経費に関する書類やデジタルデータも必ず保管してください。

- 寄附金の受領日と金額の正確な記録

- 支援者リストの作成と管理

- 寄附金受領証明書の発行記録

- プロジェクトに関連する経費の領収書保管

領収書や支出の証拠書類は、原則として7年間の保存義務があります。紛失しないよう注意しましょう。

ForGood事例から税金のリアルを知る

ここでは、ForGoodで実施された実際のプロジェクト「日本に住む外国人の孤立をなくす!ネパール語の居場所づくりを応援してください!」を事例に、支援者が受けられる寄附金控除の金額を具体的にシミュレーションしてみましょう。

プロジェクトの概要紹介

プロジェクト名:「日本に住む外国人の方が取り残されないように。居場所づくりと生活支援を強化したい!」

「認定NPO法人シャプラニール=市民による海外協力の会」による寄附型クラウドファンディングは、支援者200人から目標金額150万円に対して約179万円もの資金が集まりました。

支援金の主な使用用途は、生活支援の実施(約50万円)、居場所づくり(約250万円)です。

プロジェクト実行者は認定NPO法人であるため、このプロジェクトへの支援は寄附金控除の対象となります。

【支援者向け】寄附控除シミュレーション

今回のシュミレーションは税額控除と想定して、計算をおこなっています。

| 支援額 | 所得控除額 (寄附額−2,000円) | 所得税額控除額 (所得控除額×40%) |

| 1,000円 | – | 0円 |

| 5,000円 | 3,000円 | 1,200円 |

| 100,000円 | 98,000円 | 39,200円(※) |

| 1,000,000円 | 998,000円 | 399,200円(※) |

(※)年収(課税所得)によっては受け取れない場合あり。

1,000円の寄附をした場合

寄附金額が2,000円以下のため税額控除の対象外です(控除額0円)。少額の寄附では寄附金控除が適用されない点には注意しましょう。

5,000円の寄附をした場合

(5,000円-2,000円)×40% = 1,200円

1200円が所得税から直接控除されます。寄付者に十分な所得税の納税額があれば、確定申告後に1,200円が還付され、実質負担は3,800円になります。

さらに自治体指定の団体であれば住民税からも(5,000円-2,000円)×10%=300円が控除されます。

100,000円の寄附をした場合

(100,000円-2,000円)×40% = 39,200円

39,200円が所得税から控除されます(住民税控除額は最大9,800円)。寄附額10万円に対し約4万円弱が減税となり、自己負担実質は約6万円です。

例えば年収600万円程度の給与所得者(課税所得約388万円)の場合、所得税額は約35万円なので39,200円の控除を十分受けられます。

一方、年収300万円程度(課税所得約197万円、所得税額約10万円)だと、寄附金控除額の上限が所得税額の25%(この場合約25,000円)までとなるため、39,200円の全額は控除しきれません(約14,200円分は控除枠超過となり減税されない)。

このように寄附者の所得が低いと控除枠により減税効果が限定される点も覚えておきましょう。

1,000,000円の寄附をした場合

(1,000,000円-2,000円)×40% = 399,200円

399,200円が所得税から控除されます(住民税控除額は最大99,800円)。寄附額100万円に対し約40万円もの大きな減税効果が得られます。

ただし先述の通り控除額はその人の所得税額の25%が上限です。

年収1,200万円超の高所得者(所得税額約165万円)であれば40万円近い控除もフルに活用できますが、年収300万円の方では約399,200円中25,000円程度までしか控除できません。

高額寄附を検討する際は、自身の税額と控除上限もしっかり確認しておきましょう。

寄附型クラウドファンディングの実行者にとっての利点

寄附型クラウドファンディング、特に認定NPO法人がおこなうプロジェクトは、単に資金を集めるだけではなく、多角的なメリットをもたらします。

認知度向上と活動の可視化

街頭募金など従来の資金調達方法と異なり、オンライン上で不特定多数の人々に活動内容や資金の使途を広くPRすることができます。

社会貢献性の高い魅力的な活動であっても、認知されなければ資金は集まりません。クラウドファンディングは、団体の活動を可視化し、認知度を高める有効な手段となります。

寄附金控除による支援ハードルの低下

認定NPO法人がおこなうクラウドファンディングでは寄附金受領証明書を発行でき、支援者は確定申告を通じて寄附金控除を受けることができます。

寄附をしたいと思っていても、金銭的な負担を感じている人は少なくありません。税制優遇があることで実質的な負担が軽くなり、支援者にとって参加しやすい環境を提供できます。

よくある税金トラブルと解決策

クラウドファンディングに不慣れだと、税金面で思わぬ落とし穴に陥ることがあります。ここでは、寄附型クラウドファンディングで起こりがちな税金トラブルについて紹介します。

寄附型で物質リターンを設定してしまった/支援してしまった場合

寄附型クラウドファンディングのはずが、実際にはリターンとして物品やサービスを提供していたケースがあります。

本来リターンのない寄附型で物品などを渡してしまうと、税法上は販売取引・購入型とみなされ、その支援金は課税対象の売上となります。

同様に、支援者も物品が送られてくるタイプのリターンを選んだ場合は、寄附金控除の対象にならないため注意が必要です。

寄附金控除の対象外だった場合

確定申告で寄附金控除を受けるには、プロジェクトの実行団体が国や地方公共団体、特定公益増進法人(公益社団法人や公益財団法人)、または認定NPO法人などである必要があります。

一方、個人の実行者に支援をした場合は寄附金控除を受けることはできません。

実際に支援を行う前に、プロジェクトページで実行者が寄附金控除の対象団体かどうか、余裕があれば公的機関の認定状況も確認してください。

【実行者必見】寄附型クラウドファンディングをしてみたいけど困っている人は専門家に相談を

クラウドファンディングに関する税務は、プロジェクトの形式や実行者の属性によって大きく異なり、非常に複雑です。少しでも不安がある場合は、早めに税理士など専門家に相談することをおすすめします。

プロジェクト計画段階で税務の助言を受けておけば、後から「知らなかった」「こんなはずでは…」と慌てるリスクを減らせます。税金のプロの力を借りながら進めることで、安心して資金調達に専念できます。

ForGoodは社会課題特化型のクラウドファンディングプラットフォームで、寄附型クラウドファンディングの掲載事例も豊富。実行者の約7割が初めてでありながら、ForGood運営との伴走支援によるサポートによって、達成率80%超という業界トップクラスの高い成功率を誇ります。

寄附型クラウドファンディングを検討している方は、まずは無料でスタッフに相談してみてください。

まとめ

今回は、寄附型クラウドファンディングにおける税金のポイントを、実行者と支援者の両面から解説しました。

- 寄附型でも、税金の申告が必要になる場合があります。

- 支援者は「寄附金控除」を活用して、税金の負担を軽減できる可能性があります。

- 実行者は、確定申告や日々の経理処理を忘れずに行いましょう。

- 寄附金控除を受けたい支援者は自分で確定申告を行いましょう。

- 専門家と連携することで、安心してプロジェクトを運営できます。

もし「自分の場合はどうなるんだろう?」と不安になったり、分からないことがあったりした場合は、この記事を繰り返し確認しながら理解を深めてください。

それでも解決しないときは、税務署や税理士、寄付型クラウドファンディングの専門家であるForGoodに相談してみましょう。

また、弊社LeaguEでは、海外商品のリサーチや海外企業との交渉、その後のクラウドファンディング実施までを含めたフルサポート体制を整えています。クラウドファンディングの企画から実施まで、無料でご相談を承っておりますので、お気軽にご連絡ください。

コメント